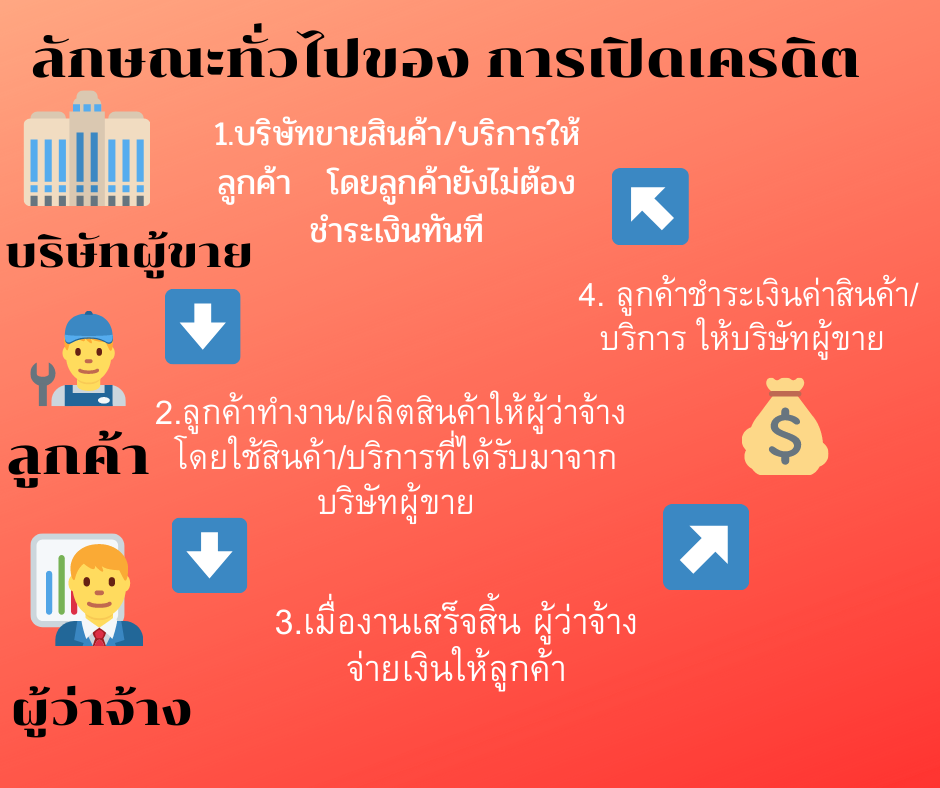

การ ขายสินค้าเงินเชื่อ หรือการ เปิดเครดิตให้ลูกค้า คือ การให้วงเงินลูกค้าในการสั่งซื้อสินค้าหรือบริการจากเราไปก่อน แล้วค่อยให้ลูกค้ามาชำระเงินกันในภายหลัง ภายในกำหนดระยะเวลาที่ตกลงกัน เป็นหนึ่งในสิ่งที่บริษัทต่างๆนิยมกระทำกันในการทำธุรกิจหลายประเภท เช่น ธุรกิจค้าขายวัสดุก่อสร้าง ธุรกิจค้าขายวัตถุดิบต่างๆ ให้กับลูกค้าซึ่งเป็นผู้ผลิต เป็นต้น

เพราะธุรกิจบางประเภทนั้น ลูกค้าจะยังไม่มีความสามารถในการที่จะชำระเงินค่าสินค้าหรือบริการให้กับผู้ขายได้ทันที เมื่อได้รับสินค้าจากไปแล้ว ตัวอย่างเช่น ธุรกิจรับเหมาก่อสร้างที่ลูกค้าที่สั่งซื้อสินค้าจากผู้ขายไป อาจจะยังไม่มีเงินจ่ายค่าสินค้าทั้งหมดให้กับผู้ขายทันที จะต้องทำงานให้กับผู้ว่าจ้างก่อนแล้วจึงเรียกเก็บเงินจากผู้ว่าจ้างตามงวดงาน และนำเงินที่ได้มาชำระให้ผู้ขายต่อไป

ในมุมของผู้ขายสินค้านั้น ย่อมอยากขายสินค้าเงินสดมากกว่าการขายสินค้าเงินเชื่อ แต่ด้วยสภาพการแข่งขันแข่งขันของตลาด และปัจจัยหลายอย่างจะพบว่า หากผู้ขายไม่ขายสินค้าเงินเชื่อเลย บริษัทของผู้ขายเองก็อาจจะไม่ได้ขายสินค้า และอาจจะถูกคู่แข่งชิงขายสินค้าไปก่อน หลายๆบริษัทจึงจำเป็นต้อง ขายสินค้าเงินเชื่อ ด้วยการเปิดเครดิตให้ลูกค้า ด้วยความจำเป็น

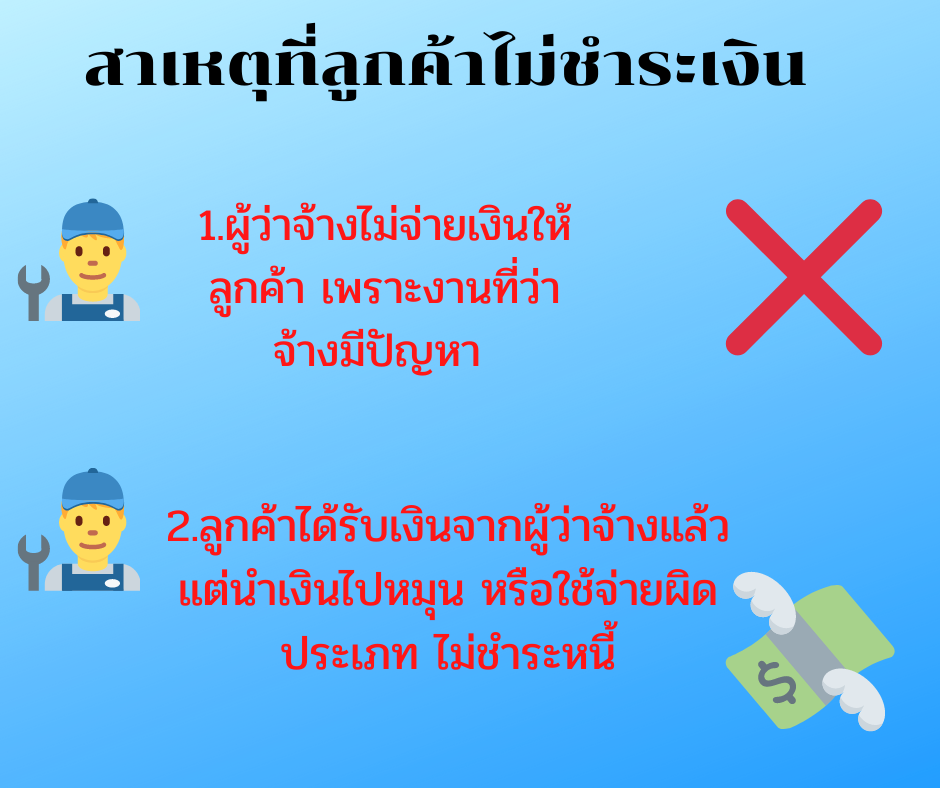

แต่อย่างไรก็ตาม การขายสินค้าเงินเชื่อให้ลูกค้า โดยให้ลูกค้านำสินค้าไปก่อน หรือลูกค้าได้รับบริการไปก่อนแล้วจึงเรียกเก็บเงินภายหลัง ทางปฏิบัติแล้วมักจะเกิดปัญหาลูกค้าไม่ชำระหนี้ค่าสินค้าตามกำหนดได้บ่อยครั้ง ซึ่งโดยมากจะเกิดจากสองสาเหตุ คือ

- ลูกค้าที่ซื้อสินค้าหรือบริการ จากเราไป โดนผู้ว่าจ้างของตัวเองไม่จ่ายเงินให้ ซึ่งอาจจะเกิดจากการที่ผู้ว่าจ้างตั้งใจไม่จ่ายเงินตามสัญญา หรือเกิดจากการที่ผู้ว่าจ้างพบว่า การทำงานที่ว่าจ้างหรือสินค้าที่สั่งซื้อจากลูกค้าไม่ได้คุณภาพ หรือไม่เป็นไปตามสัญญา จึงไม่ยอมจ่ายเงินให้กับลูกค้าผู้ซื้อสินค้าจากเรา ลูกค้าผู้ซื้อสินค้าจากเราจึงไม่มีเงินมาจ่ายกับเรา

- ลูกค้าผู้ที่ซื้อสินค้าหรือบริการจากเราไป เก็บเงินจากผู้ว่าจ้างของตัวเองได้แล้ว แต่ไม่นำเงินมาชำระค่าสินค้าหรือบริการให้กับเราภายในกำหนด แต่นำเงินไปใช้ผิดประเภทหรือนำไปหมุนเวียนในกิจการอื่นก่อน

ซึ่งเหตุการณ์ดังกล่าวเป็นเหตุการณ์ที่เกิดขึ้นอยู่เป็นประจำและ ทางสำนักงาน พิศิษฐ์ ศรีสังข์ ทนายความ ก็ได้รับว่าความและติดตามหนี้ในกรณีเช่นนี้อยู่เป็นประจำ

ซึ่งจะพบเห็นปัญหาว่าในกรณีของบริษัทหลายๆบริษัท ที่ทางเราไม่ได้เป็นที่ปรึกษาประจำบริษัทอยู่ หรือไม่มีทนายความคอยให้คำปรึกษา และให้คำแนะนำในการจัดเตรียมเอกสาร ก็จะปรากฏว่าบางครั้งเอกสารหลักฐานที่จัดทำกันไว้เดิมไม่รัดกุม เมื่อฟ้องคดีต่อศาลแล้ว ก็อาจจะปรากฏว่าศาลพิพากษายกฟ้องหรือคดีขาดอายุความ หรือบางครั้งถึงแม้ชนะคดี ก็ปรากฏว่าลูกหนี้ไม่มีทรัพย์สินอะไรให้ยึด ต้องกลายเป็นหนี้สูญไม่ได้รับการชำระหนี้

ดังนั้นแล้ววันนี้ผมจะมาให้คำแนะนำและรายละเอียดที่จำเป็น ในการขายสินค้าหรือบริการแบบเปิดเครดิตเงินเชื่อให้กับลูกค้า ว่ามีแนวทางหรือวิธีการอย่างไรบ้าง ที่จะไม่ให้หนี้ค่าสินค้าหรือบริการดังกล่าวเป็นหนี้สูญ ที่ไม่สามารถเรียกเก็บเงินได้

วิเคราะห์ข้อมูลก่อน

ธรรมดาแล้วลูกค้าที่จะมาดำเนินการเปิดเครดิต หรือขอซื้อสินค้าเงินเชื่อนั้น มักจะเป็นรูปของนิติบุคคล เช่นบริษัทจำกัด หรือห้างหุ้นส่วนจำกัด เพราะว่าในการรับงานว่าจ้างขนาดใหญ่ ส่วนมากแล้วผู้รับงานจะต้องจดทะเบียนเป็นรูปบริษัท ด้วยเหตุผลทางภาษี หรือความน่าเชื่อถือของผู้ว่าจ้าง

โดยหลักเกณฑ์เบื้องต้น ท่านจะต้องทำการตรวจสอบนิติบุคคลที่จะมาขอเปิดเครดิต โดยสามารถสืบค้นข้อมูลเบื้องต้นได้จากสำนักงานพัฒนาธุรกิจการค้า ว่านิติบุคคลดังกล่าวเปิดทำการมาเป็นเวลานานเท่าไร มีสถานที่ตั้งอยู่ที่ไหน มีใครบ้างเป็นกรรมการผู้จัดการ บริษัทดังกล่าวมีการส่งงบการเงินถูกต้องตามกฎหมายหรือไม่ งบการเงินของบริษัทดังกล่าวเป็นอย่างไร ผู้ถือหุ้นของบริษัทดังกล่าวเป็นใครบ้างมีลักษณะของบริษัทที่เป็นนอมินีหรือไม่

โดยท่านจะต้องพิจารณาข้อมูลดังกล่าว เพื่อประกอบว่าควรจะให้เครดิตกับนิติบุคคลดังกล่าวหรือไม่ ถ้าให้ควรจะให้เป็นวงเงินเท่าไหร่ภายในกำหนดระยะเวลาอย่างไร โดยมีหลักเกณฑ์เบื้องต้น เช่น

- ถ้าบริษัทเพิ่งจัดตั้งมาไม่นาน ความน่าเชื่อถือย่อมน้อยกว่าบริษัทที่จัดตั้งมาเป็นเวลานานแล้ว

- ถ้าบริษัทไม่ส่งงบการเงินตามกฎหมาย ก็มีเหตุน่าเชื่อว่าการเงินของบริษัทดังกล่าวไม่น่าเชื่อถือ หรืออาจจะเกิดปัญหาภายในบางอย่าง

- ถ้าที่ตั้งของบริษัทเป็นเพียงสถานที่เช่า หรือไม่มีหน้าร้านที่ชัดเจน หรือไม่ตรงกับที่อยู่ของบริษัทตามหนังสือรับรอง ย่อมเป็นบริษัทที่ไม่น่าปล่อยเครดิต เพราะจะเป็นการยากในการติดตามทรัพย์สินในภายหลัง

- บริษัทบางบริษัทถึงแม้เป็นบริษัทที่มีชื่อเสียง แต่ปรากฏว่าเมื่อมาสั่งซื้อสินค้าหรือมาขอเปิดเครดิต จะใช้ชื่อบริษัทลูกหรือบริษัทในเครือมาเป็นคนขอเปิดเครดิต ไม่ใช้บริษัทหลักของตนเองมาเป็นคนขอเปิดเครดิต เพราะตั้งใจว่าถ้าเกิดอุบัติเหตุทางการเงิน หรือถึงเวลาไม่สามารถชำระหนี้ให้กับเราได้ เราก็ไม่สามารถไปติดตามชำระหนี้เอากับบริษัทแม่ได้

ตรวจสอบประวัติคดีความ

โดยก่อนการเปิดเครดิตให้กับลูกค้า ท่านสามารถมอบหมายให้กับทนายความ ไปทำการตรวจสอบคดีความต่างๆของลูกค้าของท่าน ไม่ว่าจะเป็นลูกค้าบุคคลธรรมดา หรือห้างหุ้นส่วนบริษัทต่างๆ รวมทั้งยังสามารถตรวจสอบคดีความของกรรมการของบริษัท หรือ ผู้ถือหุ้น หรือหุ้นส่วนผู้จัดการได้ด้วย

โดยทนายความจะสามารถตรวจสอบคดีความต่างๆที่ศาลได้ เพื่อทราบว่าลูกค้าของท่าน เคยมีประวัติฟ้องร้องบุคคลอื่น หรือถูกคนอื่นฟ้องร้องคดีแพ่งหรือคดีอาญามาก่อนหรือไม่ เป็นคดีอะไรบ้าง ถ้ามีผลแห่งคดีเป็นอย่างไร เพื่อที่ท่านจะสามารถนำมาใช้เป็นข้อมูลประกอบได้ว่า ลูกค้าของท่านนั้นมีประวัติถูกบุคคลอื่นฟ้องร้อง ในเรื่องการไม่ชำระหนี้สิน หรือมีคดีความอื่นๆ ที่อาจจะเป็นข้อควรระมัดระวัง หรือกระทบต่อความน่าเชื่อถือ หรือไม่

บางครั้งตรวจสอบแล้วพบว่า ลูกค้าของเราเคยถูก เจ้าหนี้ฟ้องอยู่บ่อยๆเรื่องผิดนัดชำระหนี้ เราก็อาจตัดสินใจปล่อยลูกค้ารายนี้ไป ดีกว่าเปิดเครในการสั่งซื้อสินค้าไปแล้วเกิดปัญหาภายหลัง

การตรวจสอบของทนายความ อาจจะทำให้ท่านเสียเวลาหรือเสียค่าใช้จ่ายบ้าง แต่มันย่อมคุ้มค่าที่จะได้รู้ว่าลูกค้าของเรา มีประวัติเป็นอย่างไร และจะมีโอกาสมีปัญหาในอนาคตหรือไม่ เพื่อเป็นข้อมูลในการประกอบการตัดสินใจว่าควรปล่อยเครดิตให้ลูกค้าหรือไม่ ถ้าปล่อยควรมีลิมิตเท่าไหร่

จัดทำเอกสารขอเปิดเครดิต

หากลูกค้าต้องการขอเปิดเครดิต เราควรจะทำแบบฟอร์มให้ลูกค้ากรอกข้อมูลต่างๆให้ชัดเจน เพื่อใช้เป็นข้อมูลอ้างอิงหากในการสืบทรัพย์ ยึดทรัพย์ บังคับคดี และอ้างอิงในชั้นศาล หากมีความจำเป็นที่ต้องนำคดีขึ้นสู่ศาล โดยเอกสารขอเปิดเครดิตของลูกค้า ควรมีข้อมูลดังต่อไปนี้

- ชื่อบริษัทหรือชื่อบุคคลที่ทำการขอเปิดเครดิต พร้อมทั้งให้กรรมการหรือผู้มีอำนาจลงลายมือชื่อเซ็นชื่อในคำขอเปิดเครดิตด้วย

- ช่องทางติดต่อทางโทรศัพท์ อีเมลล์ LINE ID รวมทั้งช่องทางติดต่ออื่น

- ลักษณะธุรกิจของลูกค้าประกอบกิจการประเภทใดนำสินค้าไปทำอะไรบ้าง

- ชื่อบุคคลที่มีอำนาจสั่งซื้อสินค้าบริการ หรือออกใบสั่งซื้อสินค้าหรือบริการ

- ที่ตั้งของบริษัทของลูกค้าพร้อมทั้งแผนที่

- ที่อยู่ในการจัดส่งสินค้า

- ข้อมูลวงเงินสูงสุดที่ให้ในการเปิดเครดิต

- กำหนดระยะเวลาในการวางบิลและการจ่ายเงิน

- ต้องระบุว่าหากลูกค้าผิดนัดไม่ชำระหนี้ยินยอมเสียดอกเบี้ยในอัตราเท่าไหร่และเบี้ยปรับในอัตราเท่าไหร่

- เอกสารประกอบเครดิตต่างๆถ้ามี เช่นแบงค์การันตี สำเนาโฉนดที่ดิน สำเนา statement ย้อนหลัง

ข้อมูลต่างๆเหล่านี้จะเป็นหนึ่งในพยานหลักฐานในชั้นศาล ที่จะใช้ผูกมัดลูกหนี้หากลูกหนี้ไม่ชำระหนี้ รวมทั้งจะเป็นข้อมูลที่ใช้ในการติดตาม หรือสืบทรัพย์บังคับคดีกับลูกหนี้อีกด้วย

ขอหนังสือค้ำประกันส่วนบุคคล

ในกรณีที่ลูกค้าเป็นนิติบุคคล ประเภทบริษัทจำกัด การปล่อยเครดิตให้ลูกค้าประเภทนี้ เป็นเรื่องที่จะต้องระวังเป็นอย่างมาก เพราะในกรณีของบริษัทจำกัดนั้น กรรมการและผู้ถือหุ้นในบริษัทจำกัด ไม่จำเป็นต้องรับผิดเป็นการส่วนตัวในหนี้สินที่เกิดขึ้นกับบริษัท (ประมวลกฎหมายแพ่งและพาณิชย์มาตรา 1096) ไม่เหมือนกับกรณีของห้างหุ้นส่วนสามัญ หรือห้างหุ้นส่วนจำกัด ที่หุ้นส่วนผู้จัดการจะต้องรับผิดร่วมกันในหนี้สินที่เกิดจากการธรรมดาค้าขายของห้างหุ้นส่วนนั้น (ประมวลกฎหมายแพ่งและพาณิชย์มาตรา 1050 และ มาตรา 1077 )

ลูกค้าประเภทที่เป็นบริษัทจำกัดนั้นหลายๆครั้งปรากฏว่า เป็น “บริษัทกระดาษ” กล่าวคือ ตัวบริษัทเองไม่มีทรัพย์สินใดๆ สำนักงานที่ทำการก็เป็นการเช่าบุคคลอื่น รถยนต์ ที่ดิน เครื่องจักร ก็เป็นชื่อของกรรมการบริษัททั้งหมด หรือไม่ก็ยังผ่อนไม่หมด หรือเช่ามาจากบุคคลอื่น ไม่มีทรัพย์สินใดๆ เป็นชื่อของบริษัท เงินที่ได้มาจากการประกอบธุรกิจก็จะถูกผ่องถ่ายเป็นชื่อของกรรมการบริษัทหรือผู้ถือหุ้น ไม่มีเงินหรือทรัพย์สินเหลืออยู่ในบริษัท

เมื่อถึงเวลาต้องชำระหนี้ให้กับเรา ลูกค้าที่เป็นบริษัทกระดาษที่ไม่มีทรัพย์สิน ประเภทนี้ จงใจไม่จ่ายเงินเอาดื้อๆ ยอมให้เราฟ้องร้องดำเนินคดี เพราะทราบดีว่า ถึงเราฟ้องคดีชนะแล้วบริษัทก็จะไม่มีทรัพย์สินใดๆ ให้เรายึดทรัพย์บังคับคดีแต่อย่างใด และเราก็ไม่สามารถไปยึดทรัพย์ บังคับคดีเอากับทรัพย์สินของกรรมการได้

ดังนั้นแล้วในกรณีที่ลูกหนี้เป็นบริษัทจำกัด และมีลักษณะเป็นบริษัทขนาดเล็กหรือขนาดกลาง ที่ดูแล้วอาจจะไม่ได้มีความมั่นคงหรือน่าเชื่อถือมากเท่าไหร่ และมีความเสี่ยงเป็น “บริษัทกระดาษ” การให้กรรมการของบริษัทหรือบุคคลอื่นๆที่เกี่ยวข้องกับบริษัท เซ็นหนังสือค้ำประกันหนี้สินที่จะเกิดขึ้นในอนาคต จากการขอซื้อสินค้าเงินเชื่อ หรือการขอเปิดเครดิต ก็สามารถกระทำได้ ตามประมวลกฎหมายแพ่งและพาณิชย์มาตรา 681 วรรคสอง

โดยการทำหนังสือค้ำประกันหนี้สินในอนาคต จะต้องระบุให้ชัดเจนถึงเรื่อง ดังต่อไปนี้คือ

- วัตถุประสงค์ของมูลหนี้ เช่น มูลหนี้มีวัตถุประสงค์เพื่อเปิดเครดิตให้ลูกค้านำสินค้าและบริการไปใช้ในกิจการของตนเองก่อน

- ลักษณะของมูลหนี้ เช่น ระบุว่าเป็นหนี้ ค่าสินค้าหรือบริการประเภทไหน มีรายละเอียดอย่างไร

- จำนวนเงินสูงสุดที่ค้ำประกัน โดยจะต้องระบุไว้ด้วยว่าวงเงินที่ค้ำประกันเป็นเงินเท่าไหร่

- ระยะเวลาการก่อหนี้ที่ค้ำประกัน กล่าวคือ ต้องระบุไว้ด้วยว่าการสั่งซื้อดังกล่าวมีกำหนดระยะเวลาเท่าไหร่ และจะค้ำประกันภายในกำหนดเท่าไหร่

โดยหากทางกรรมการบริษัท ทำหนังสือค้ำประกันหนี้สินอันเกิดจากการเปิดเครดิต หรือซื้อสินค้าเงินเชื่อไว้กับเราแล้ว หากถึงกำหนดชำระหนี้ บริษัทผิดนัดไม่ชำระหนี้ค่าสินค้า และบริษัทไม่มีทรัพย์สินอื่นให้เรายึดทรัพย์บังคับคดี เราก็ยังสามารถยึดทรัพย์บังคับคดีเอากับกรรมการบริษัทผู้ค้ำประกันได้

ขอให้ลูกค้าออกเช็คให้ชำระหนี้ล่วงหน้า

วิธีนี้เป็นวิธีที่ดีกว่าการให้กรรมการค้ำประกัน ตามข้อ 4 แต่การที่จะขอให้ลูกค้าออกเช็คเพื่อชำระหนี้ตามนี้ ก็อาจจะยากขึ้นเช่นเดียวกัน เพราะลูกค้าบางคนที่หัวหมอ หรือมีประสบการณ์ ก็จะไม่ยอมออกเช็คเพื่อชำระหนี้ล่วงหน้าให้กับเรา เพราะลูกหนี้เหล่านี้รู้ว่า หากเช็คไม่สามารถเรียกเก็บเงินได้ ตัวเขาจะต้องถูกฟ้องร้องดำเนินคดีอาญา ซึ่งมีมาตรการบังคับที่ร้ายแรงกว่าคดีแพ่ง เพราะหากไม่จ่ายเงินตามเช็คให้ครบถ้วนมีโอกาสสูงที่ตนเองจะติดคุก ดังนั้นการจะสามารถเรียกร้องให้ลูกค้าออกเช็คชำระหนี้ล่วงหน้าได้หรือไม่นั้น ก็ต้องดูอำนาจต่อรองและสถานการณ์ด้วย

ทั้งนี้การออกเช็คเพื่อชำระหนี้ล่วงหน้านั้น จะต้องระวังให้ดีและอย่าให้สับสนกับการออกเช็คเพื่อค้ำประกันการสั่งซื้อสินค้า

- การออกเช็คเพื่อชำระหนี้ล่วงหน้านั้นจะต้องมีการสั่งซื้อสินค้า ตกลงขายสินค้า โดยกำหนดราคาซื้อขายสุทธิ กันแล้ว และมีการกำหนดวันที่ผู้ซื้อจะต้องชำระเงินค่าสินค้าอย่างชัดเจน ผู้ซื้อจึงได้ออกเช็คเพื่อชำระหนี้ล่วงหน้าเพื่อเป็นการชำระหนี้ค่าสินค้าและบริการ ก่อนถึงกำหนดวันชำระเงินค่าสินค้า ซึ่งเช็คลักษณะนี้หากถึงกำหนดแล้วไม่สามารถเรียกเก็บเงินได้สามารถฟ้องร้องดำเนินคดีอาญาได้ (คำพิพากษาศาลฎีกาที่ 540/2549 ฎีกาที่ 1812/2514 ฎีกาที่ 127/2533 ฎีกาที่ 348/2516 )

- แต่การออกเช็คเพื่อค้ำประกันนั้นคือการให้ลูกค้าตีเช็คจ่ายเป็นจำนวนมีกำหนดตามวงเงินเครดิตไว้เลย เช่นมีเครดิต 10 ล้านบาทก็ให้ลูกลูกค้าสั่งจ่ายเช็คเป็นจำนวน 10 ล้านบาทไว้เลย โดยที่ลูกค้ายังไม่ทันได้สั่งซื้อสินค้าหรือมีการส่งสินค้าและยังไม่มีกำหนดชำระหนี้ซึ่งจะถือว่าเป็นเช็คค้ำประกันซึ่งไม่สามารถฟ้องร้องดำเนินคดีอาญาตามกฎหมายได้ ( คำพิพากษาศาลฎีกาที่ 734/2547 ฎีกาที่ 1351/2542 ฏีกาที่ 12007/2553 )

ดังนั้นการให้ลูกค้าออกเช็คเพื่อชำระหนี้นั้น เราจะต้องตรวจสอบให้ดีอย่าให้มีลักษณะเป็นการออกเช็คเพื่อค้ำประกัน แต่ต้องให้ลูกค้าออกเช็คเพื่อชำระหนี้ล่วงหน้า ตามยอดหนี้หรือตามการสั่งซื้อสินค้าหรือบริการของลูกค้าตามจริงเท่านั้น จึงจะสามารถใช้บังคับฟ้องร้องดำเนินคดีอาญากับลูกหนี้ได้

ทำหนังสือโอนสิทธิการรับเงิน

วิธีการนี้คือ การทำสัญญาเพื่อตกลงให้ลูกค้าที่สั่งซื้อสินค้าจากเรา เขาโอนสิทธิในการรับเงินจากผู้ว่าจ้างหรือลูกค้าของเขาให้กับทางเราเลย แทนที่จะให้เขารับเงินทั้งหมดจากผู้ว่าจ้างของเขา แล้วมาจ่ายเงินเราอีกทีหนึ่ง

เช่นลูกค้าจะต้องสั่งสินค้าจากเราเป็นเงิน 3 ล้านบาท เพื่อนำไปใช้ในการก่อสร้างอาคาร ให้กับผู้ว่าจ้าง โดยมีวงเงินค่าจ้างก่อสร้างจำนวน 20 ล้านบาท

เราก็ให้ลูกค้าทำการโอนสิทธิในการรับเงินบางส่วนเป็นจำนวน 3 ล้านบาท จากผู้ว่าจ้างของลูกค้า มาให้กับเราโดยตรงเลย ดังนั้นจึงสามารถตัดปัญหาในกรณีที่ลูกค้าของเราจะไปรับเงินจากผู้ว่าจ้างโดยตรงแล้วไม่นำเงินมาชำระให้เราหรือไปนำเงินไปใช้ผิดประเภทได้

ซึ่งการทำสัญญาโอนสิทธิเรียกร้องตามประมวลกฎหมายแพ่งและพาณิชย์มาตรา 306 มีหลักเกณฑ์โดยสังเขป คือ

- จะต้องทำเป็นหนังสือ ระบุข้อความให้ชัดเจนว่าเป็นการโอนสิทธิภายใต้เงื่อนไขอย่างไร จำนวนเงินเท่าไหร่

- จะต้องให้ผู้ว่าจ้างยินยอมด้วยในการโอนสิทธิ โดยการเซ็นหนังสือให้ความยินยอมให้การโอนสิทธิ

- ถ้าผู้ว่าจ้างไม่ยินยอม สามารถใช้วิธีบอกกล่าวแทนก็ได้ โดยการบอกกล่าวแจ้งการโอนสิทธิไปยังผู้ว่าจ้าง

ขอทรัพย์สินค้ำประกันหรือแบงค์การันตี

เป็นอีกหนึ่งวิธีการที่จะใช้เพิ่มความสบายใจให้กับทั้งผู้ซื้อและผู้ขาย คือการ ให้ลูกค้านำทรัพย์สินมาเป็นหลักประกันในการ ขายสินค้าเงินเชื่อ เปิดเครดิตให้ลูกค้า หรือ อาจจะขอให้ลูกค้าหนังสือค้ำประกันจากธนาคารเพื่อเป็นหลักประกันก็ได้

ตัวอย่างเช่น ลูกค้ามีโฉนดที่ดินเปล่าอยู่หนึ่งแปลง และลูกค้าขอต้องการขอเครดิตในการสั่งซื้อสินค้าเงินเชื่อ เป็นเงิน 1 ล้านบาท ก็ให้ลูกค้านำโฉนดตัวจริงมาไว้กับเราพร้อมกับทำสัญญาค้ำประกันโดยใช้โฉนดเป็นหลักประกัน

หรืออาจจะให้ลูกค้านำเงินหรือทรัพย์สินไปวางไว้เป็นหลักประกันกับธนาคารหรือสถาบันการเงิน และให้สถาบันการเงินหรือธนาคาร ออกหนังสือค้ำประกันการชำระหนี้ของลูกค้า โดยตกลงว่าหากลูกค้าของเราไม่ชำระหนี้ค่าสินค้าหรือบริการภายในกำหนดทางธนาคารจะเป็นผู้รับผิดชดใช้ให้แทนลูกหนี้

วิธีนี้เป็นหนึ่งในวิธีที่ดีที่สุดในการป้องกันปัญหาหนี้สูญ แต่ลูกค้าบางคนก็ไม่นิยม เพราะอาจจะไม่มีทรัพย์สินมาเป็นหลักประกัน หรือไม่ต้องการนำทรัพย์สินของตนเองมาใช้เป็นหลักประกัน ซึ่งก็ขึ้นอยู่กับอำนาจต่อรองของเรานั่นเองว่าจะสามารถเรียกร้องให้ลูกค้าทรัพย์สินไว้เป็นหลักประกันหรือไม่

51/29-51-30 หมู่ 4 ต.บ้านสวน อ.เมือง จ.ชลบุรี

51/29-51-30 หมู่ 4 ต.บ้านสวน อ.เมือง จ.ชลบุรี